・会社の資金繰りが不安だ。

・2、3か月後の目途は立っているけど、1年後はどうなるか分かっていない。

・工事を受注したが、今後の材料購入や現場の人件費をやりくりできるのか不安だ

社長の、資金繰りに関する悩みは尽きません。

さらに、

・損益計算書が赤字になりそうだ

・貸借対照表で債務超過となりそうだ

・借入額が大きい

などの理由から、「銀行が追加融資に対応してくれない可能性がある。その場合資金は回るのか。」と考えている社長も多いでしょう。

このような場合、「資金繰り表」の作成が非常に効果的です。

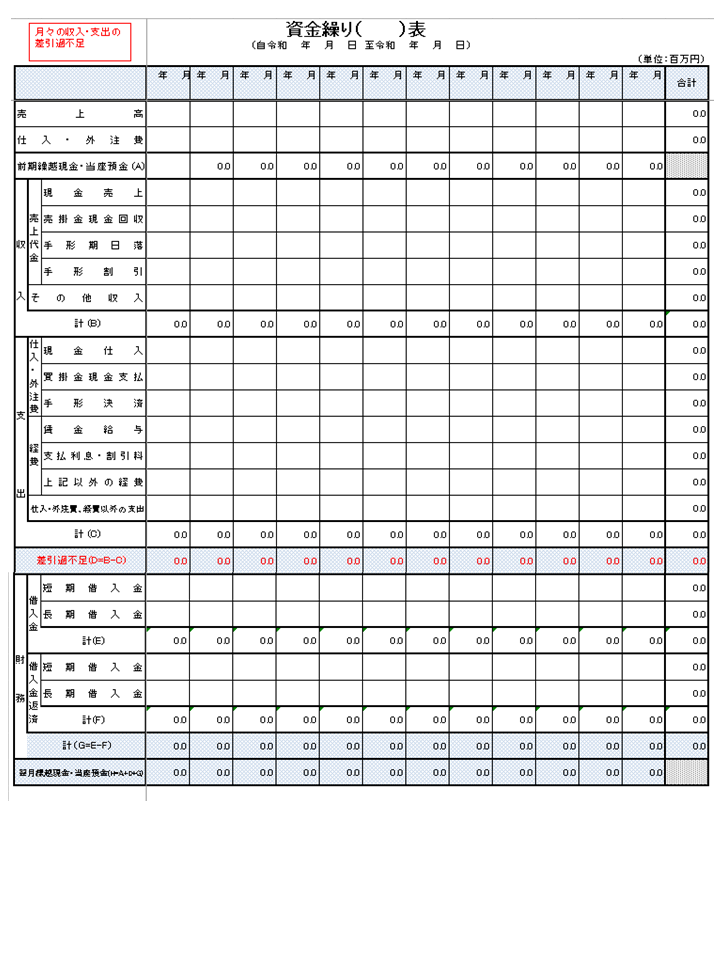

資金繰り表とは?

預金・現金の増減を記録した表で、主にExcelシートで作ります。会社の任意資料であるため、税務署に提出するものではありません。

下記に、日本政策金融公庫が公表しているひな型を参考として掲載します。

毎月初めにある現金・預金に、銀行に入金された現金があれば足し、支払いによって口座から引き落とされれば引きます。借入金の返済があれば、引きます。設備等を購入し現金を支払った場合は引きます。

要するに、1か月の現金・預金の増減を記します。

最終的に、月末いくら現金・預金があるかが判明し、それが次月の月初の現金・預金となります。

毎月、通帳の合計額で一致させていきます。数値に手落ちがあっても、少額であれば気にしなくてOKです。気づいたら修正してください。現金の流れを掴んでいきます。

お気づきかもしれませんが、この表に難しい関数は一切不要です。

足し算、引き算で出来てしまいます。

なぜ作成しない社長が多いのか?

資金繰り表は、非常に有益な資料です。

ですが、これを作成している社長はかなり少ないです。知り合いの社長で「毎日、毎月資金繰り表を付けて、現金を管理しているよ。」という社長はいますか?もしいたら、計数感覚に優れた社長ではないでしょうか。

作成されない一番の理由は、「面倒だから」であると言われています。

この表を作るためには、

・最新の取引状況の把握

・現金・預金の把握

・支払いサイト、仕入サイト(契約から入金までの期間、またその契約)の把握

・商売の見込み

を把握している必要があります。誰が担えますか?アルバイトに任せられますか?

そうです、社長又は財務管理をしている役員級の社員にしかできないのです。さらに言うと、社長がこれを作成していると、会社の資金の流れがつぶさに分かってきて、経営判断にプラスに働きます。

損益計算書と何が違う?

決算書の「損益計算書」には、経常利益とか、当期純利益とか、いかにもどれだけの利益=現金が生み出されたかのような記載があります。

ですが、この金額と、実際の現金はイコールにならないことはご存知でしょうか?

イコールにならない理由として、いくつか挙げます。

・減価償却費

→固定資産を購入した際、減価償却費として経費計上します。つまり、実際のお金の支払いと、損益計算書上の経費が、単年では一致しません。

・発生主義と現金主義

→損益計算書における売掛金(請求書発行)は、発生主義を取っています。ですから、口座に売買代金が入金される前でも、売上高としては計上されるため、資金繰り表と相違してきます。

・融資の返済

→意外なことに、損益計算書に融資の返済は記載がありません。ですから、資金繰り表とは一致しません。

・設備の購入

→設備の購入代金は、直接、損益計算書には出現しません。減価償却費として出現します。ですから、資金繰り表とは一致しません。

このように、「当期純利益が出た、手元の現金も増えているはずだ!」とはなりません。このことが、「利益が出ているけど、お金が残らない」、「会社はいくらお金があるのだ、残りそうなのか」という経営者の疑問を助長させています。

ではどうやって始めたらいいの?

①業務で使用している通帳を用意(記帳を済ませる)

②借入明細を全て用意

③直前月の、現金の出入りを通帳から追う

④経常収支、財務収支に整理

経常収支には、買掛金支払、人件費、支払利息、納税、広告宣伝費等に分類して積み上げていきます。財務収支には、借入金の返済を②の明細を見て入力していきます。

これらを皮切りに、当月分を合わせていきます。

不安の要素は「分からないこと」

社長が資金繰りで不安に思う理由は、「分からない」ことが大きいです。

資金繰り表を未作成、1年先の資金繰りが見通せない。不安に感じるという具合です。

資金繰り表を作成することで、

・資金が回りそう

・資金が回らなそう

という一つの解が出ます。

「資金が回らなそう」と判明することで、対策を講じることができます。長年の経営経験から、「ここに声を掛けたら何とか受注をもらえそう」とか「この商品なら少し値上げしても大丈夫」など、クリエイティブな思考になる場合が多いです。

まとめ

①足し算、引き算で出来るが、確かに面倒。しかし、それを乗り越えると財務管理能力が格段に上昇。

②まずは社長一人でやってみる。サポートが必要であれば、顧問税理士、コンサルタントに相談し、始める。